-

小蜜豐點數活動

-

金Bee點數查詢

-

關於小蜜豐

- - 關於小蜜豐

- - 常見問題

- - 點數計畫使用約定條款

-

綠色行動力

- - 什麼是淨零排放?

- - 地熱發電是什麼

- - 永豐綠色金融櫃台是什麼?

- - 購買綠色能源驅動淨零永續

- - 無紙化創新金融服務

- - 綠色金融定義講解

- - 再生能源有哪些?

- - 綠電交易如何進行?

- - 企業ESG是什麼?

- - 7步驟太陽能貸款申請教學

- - RE100是什麼?

- - 儲能設備融資正夯

- - 碳盤查是什麼意思?

- - 綠色存款是什麼?

- - 休碳生活當道

- - 百萬人響應的綠色行動!

-

投資理財

- - 投資績效的關鍵因素有哪些

- - 理財專家盧燕俐談布局美股

- - 將投資的火種帶給所有人!

- - 定期定額/定期定股投資

- - 定期定額怎麼買?

- - 存股是什麼?

- - 一文解析「FIRE致富實踐」

- - 理財專家盧燕俐談台股基金

- - 夢想基金即刻入手

- - 開啟財富自由之路

- - 退休理財很簡單

- - 投資心法

- - 長期經營

- - 積極佈局

- - 穩健操作

-

聰明儲蓄

- - 存錢密技

- - 不想當月光族怎麼辦?

- - 現在適合買美金嗎?

- - 海外ATM提領要注意什麼

- - 線上換匯攻略

- - 外幣存款懶人包

- - 外幣定存適合我嗎?

- - 認識小資族存錢法則

- - 運用多帳戶管理法

-

精打細算

- - 小坪數貸款申請指南

- - 新手理財攻略

- - 雙幣信用卡懶人包

- - 國外購物網站教學攻略

- - 美國購物網站寄台灣教學

- - 為何大家都愛用導購平台

- - 返利網回饋多是真的嗎?

- - 好債與壞債

- - 軍公教信用貸款

- - 信貸最高額度

- - 買房租房比較優缺點分析

- - 「活理財」觀念

- - 小額信貸是什麼?

- - 轉貸流程全攻略

- - 線上貸款流程

- - 信用貸款是什麼?

- - 勤能補財

- - 薪轉戶優惠懶人包

- - 海外刷卡手續費怎麼算?

- - 信用卡回饋到哪裡

- - 信用卡現金回饋意思是什麼

- - 信用卡分期付款指南

- - 房貸也能變活水?

- - 買房出租增加被動收入

- - 小資族該如何抉擇?

- - 房貸手續費有哪些?

- - 認識房貸成數

- - 房貸寬限期是什麼?

- - 首購族懶人包

- - 首購定義條件

- - 解析薪轉意思

-

企業情報

- - 電商是什麼?

- - 企業貸款申請

- - 電商創業的秘訣

- - 創業短影音規劃

- - 創業智慧財產權

- - 企業週轉金是什麼?

- - 創業資金如何準備?

- - 企業融資管道有哪些?

- - 微型企業貸款如何辦理?

- - 應收帳款承購如何申請?

- - 應收帳款保險是什麼?

- - 貿易融資是什麼?

- - 中小企業貸款是什麼?

- - 認識微型企業貸款申請條件

- - 為何大家都用企業網銀?

-

金融趨勢

- - 市場情報

- - 普惠金融是什麼?

- - 招募策略人才

- - 一年一億則的互動信任經濟

- - 從心守護資產安全!

- - 新世代防詐模型

- - 連三年獲「體育推手獎」肯定!

- - 用金融友善圈粉多元族群

- - 全台首創對話式金融服務

- - 金融友善化為服務DNA!

- - 永豐強化防詐陣線!

理財專家盧燕俐談布局美股

布局美股ETF正是時候!

文:盧燕俐(作者為資深財經媒體人、企業財經顧問)

一如預期,為了有效對抗通膨,聯準會不僅加速縮減QE,甚至可能提早升息,讓不少投資人擔心美股即將大回檔。但我認為,隨著升息循環展開,意味美國經濟漸入佳境,指數若有拉回,都是長線進場的好時機,透過定期定額投資美股ETF,最能輕鬆掌握升息後的波段行情。

聯準會上次升息是在2015年底,但股市率先反應,標普從2015年5月的高點下跌至隔年2月,波段跌幅約15%,台股則是從10014點下殺至7200點,四個月大跌28%,新興市場反應更激烈,股匯雙殺,新興市場指數重摔39%。

換句話說,聯準會做的決定,明明震央在美國,引起海嘯的卻在新興市場。主因還是在於,許多新興國家財務體質較脆弱,美國升息導致美元走強,新興市場貨幣重貶,也加重了新興國家的負債。

儘管歷史不見得會重演,不少新興國家財務結構已轉強,像是印度與台灣,但歷史仍具參考性。原本市場預估,聯準會最快2022年中才會升息,但目前已有三位官員表態,希望提早到三月升息,若果真提早升息,相信全球股市勢必進入大震盪。

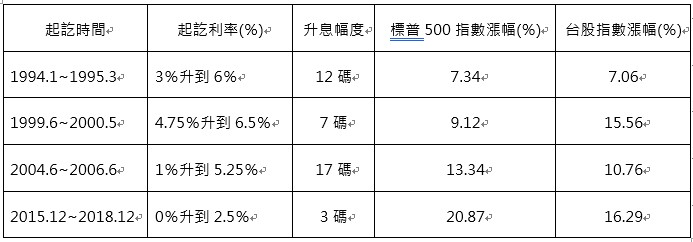

然而,投資人也不必過度憂心,提前做好因應策略,必能安然度過震盪期。尤其,統計顯示,從1990年以來,共有4次升息循環,都伴隨著不小的股市漲幅,投資人若能好好把握,獲利值得期待。

以2015年12月到2018年12月這次為例,利率從0升到2.5%,同一期間,標普上漲20.87%,台股也上漲16.29%,再往前看2004年6月到2006年6月這一次,利率從1%升到5.25%,標普與台股也分別上揚13.34%與10.76%(詳見表)。

(資料來源:FED,資料整理:盧燕俐)

(資料來源:FED,資料整理:盧燕俐)

所以,面對升息年,投資人該做的功課,是如何把握進場時點,累積更多財富。選個股是一門大學問,如果對個股有把握,挑對重壓,有機會像這幾年的尖牙股,報酬率動輒倍數起跳,但真不知如何選股,或害怕追高殺低,透過定期定額買進美股ETF,絕對是最輕鬆省力的方式。

風險承受度較高者,可鎖定半導體、科技型與電動車ETF,畢竟科技發展日新月異,電動車產業是兵家必爭之地,又會帶動半導體的強勁需求,但須留意,這類主題型ETF相較下波動較大,適合定期定額長線持有,以iShares半導體ETF為例,至2021年12月17日止,三年績效高達234.29%,在原型ETF中表現十分突出。

若是穩健保守族群,可考慮金融與房地產相關ETF,因美國邁入升息年,有利金融股提升獲利,而房產ETF被視為抗通膨工具,在縮減QE前就已領漲,預估等真正升息後,漲勢才會減緩。

目前永豐銀行已針對美股ETF提供小額投資功能,每月台幣三千元,就可以輕鬆投資全球ETF,不僅有全天候的監管投資,還提出股債調整建議,是踏出「存美股ETF」的第一步。小資族不妨多做做功課,找到最適合的投資標的,一起來翻轉財富。