-

小蜜豐點數活動

-

金Bee點數查詢

-

關於小蜜豐

- - 關於小蜜豐

- - 常見問題

- - 點數計畫使用約定條款

-

綠色行動力

- - 什麼是淨零排放?

- - 地熱發電是什麼

- - 永豐綠色金融櫃台是什麼?

- - 購買綠色能源驅動淨零永續

- - 無紙化創新金融服務

- - 綠色金融定義講解

- - 再生能源有哪些?

- - 綠電交易如何進行?

- - 企業ESG是什麼?

- - 7步驟太陽能貸款申請教學

- - RE100是什麼?

- - 儲能設備融資正夯

- - 碳盤查是什麼意思?

- - 綠色存款是什麼?

- - 休碳生活當道

- - 百萬人響應的綠色行動!

-

投資理財

- - 投資績效的關鍵因素有哪些

- - 理財專家盧燕俐談布局美股

- - 將投資的火種帶給所有人!

- - 定期定額/定期定股投資

- - 定期定額怎麼買?

- - 存股是什麼?

- - 一文解析「FIRE致富實踐」

- - 理財專家盧燕俐談台股基金

- - 夢想基金即刻入手

- - 開啟財富自由之路

- - 退休理財很簡單

- - 投資心法

- - 長期經營

- - 積極佈局

- - 穩健操作

-

聰明儲蓄

- - 存錢密技

- - 不想當月光族怎麼辦?

- - 現在適合買美金嗎?

- - 海外ATM提領要注意什麼

- - 線上換匯攻略

- - 外幣存款懶人包

- - 外幣定存適合我嗎?

- - 認識小資族存錢法則

- - 運用多帳戶管理法

-

精打細算

- - 小坪數貸款申請指南

- - 新手理財攻略

- - 雙幣信用卡懶人包

- - 國外購物網站教學攻略

- - 美國購物網站寄台灣教學

- - 為何大家都愛用導購平台

- - 返利網回饋多是真的嗎?

- - 好債與壞債

- - 軍公教信用貸款

- - 信貸最高額度

- - 買房租房比較優缺點分析

- - 「活理財」觀念

- - 小額信貸是什麼?

- - 轉貸流程全攻略

- - 線上貸款流程

- - 信用貸款是什麼?

- - 勤能補財

- - 薪轉戶優惠懶人包

- - 海外刷卡手續費怎麼算?

- - 信用卡回饋到哪裡

- - 信用卡現金回饋意思是什麼

- - 信用卡分期付款指南

- - 房貸也能變活水?

- - 買房出租增加被動收入

- - 小資族該如何抉擇?

- - 房貸手續費有哪些?

- - 認識房貸成數

- - 房貸寬限期是什麼?

- - 首購族懶人包

- - 首購定義條件

- - 解析薪轉意思

-

企業情報

- - 電商是什麼?

- - 企業貸款申請

- - 電商創業的秘訣

- - 創業短影音規劃

- - 創業智慧財產權

- - 企業週轉金是什麼?

- - 創業資金如何準備?

- - 企業融資管道有哪些?

- - 微型企業貸款如何辦理?

- - 應收帳款承購如何申請?

- - 應收帳款保險是什麼?

- - 貿易融資是什麼?

- - 中小企業貸款是什麼?

- - 認識微型企業貸款申請條件

- - 為何大家都用企業網銀?

-

金融趨勢

- - 市場情報

- - 普惠金融是什麼?

- - 招募策略人才

- - 一年一億則的互動信任經濟

- - 從心守護資產安全!

- - 新世代防詐模型

- - 連三年獲「體育推手獎」肯定!

- - 用金融友善圈粉多元族群

- - 全台首創對話式金融服務

- - 金融友善化為服務DNA!

- - 永豐強化防詐陣線!

聚沙成塔

退休金趁早存》現在每月多存1千元,40年後退休每月可多花近5千!

在正式運用各類商品進行配置和規畫退休策略之前,先讓我們來破除一般人對於退休準備常有的迷思,以及進行準備時會遇到的各種風險。

迷思1》我還年輕,退休以後再規畫就好?

不少20歲、30歲的年輕人因為年紀還輕,尚未意識到退休的重要性,總認為等到年紀稍長一點,像是屆齡退休的50歲或60歲時再開始規畫即可,也因如此,錯過了許多存糧的大好時光。

為什麼愈早開始準備愈好,不等經濟稍有能力再進行呢?因為儲蓄即是犧牲現在的消費享受,等到未來需要(像是退休後)時能拿出來使用,而未來的資產與準備就相當於「現在投入的本金×時間複利」,愈早開始,儲蓄和投資的時間愈長,自然可以取得更多的時間複利。

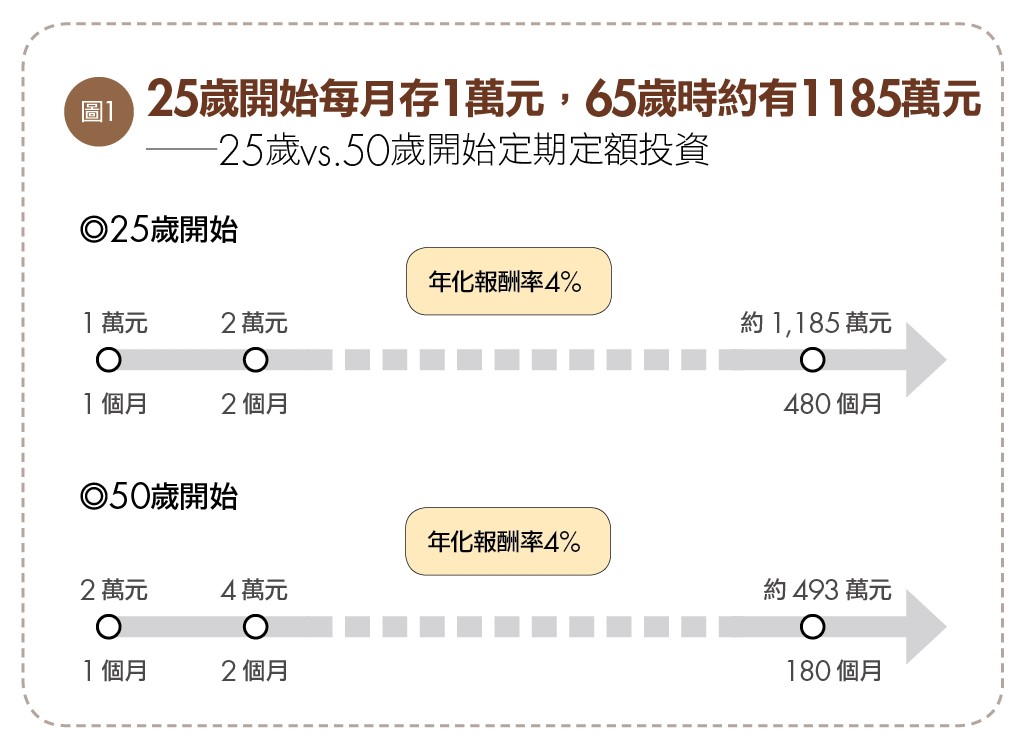

以圖1為例,若在25歲開始每月存1萬元、年存12萬元進到自提的退休金帳戶中,經過40年(480個月)的累積及4%的複利滾存後,在65歲退休時,將有約1,185萬元的資產。如果等到50歲才開始投資,就算將定期定額投資金額倍增到每月2萬元、年存24萬元,經過15年(180個月)、4%複利滾存後,到了65歲退休時,資產只有493萬元,不到25歲開始每月投入1萬元的一半,由此可見複利的強大及趁早投入與規畫退休的重要性。

※25歲 VS 40歲,退休金越晚準備成本越高,點擊看試算

迷思2》若現在開始進行退休規畫,會影響生活品質?

就如「我還年輕」的迷思,現在若將錢用罄,不做任何退休上的規畫,現在的生活品質當然很好啊!不過就如前段所說,儲蓄準備是犧牲現在換取未來可供支用的準備,現在花愈多、未來準備就愈少,現在的生活愈好、退休後就愈糟糕。因此,正確的做法是在不影響基本生活品質的前提下進行退休金準備,以求能有基本的退休生活品質,在兩者間取得良好平衡。

舉例來說,每月多存1,000元,從25歲開始工作到65歲退休的40年間,經過4%年報酬率滾存後,總計可多約118萬元。根據行政院內政部發布的「2017年簡易生命表」,國人在65歲之後的餘命約為20年(19.98年),多118萬元儲備表示每年能多花5萬9,000元(5萬9,000元=118萬元÷20年)。

大家可以想想,每月多存1,000元是否會影響現在的生活品質?而儲蓄可以讓退休後每年多5萬9,000元支應生活,換算下來,每個月會多約4,916元,是否相當值得呢?

迷思3》退休需要非常多錢,是有錢人的專利?

許多人認為,要有數千萬元、甚至上億元才有辦法享受安穩退休生活,這觀念絕對是大錯特錯!就如前段所說,若從65歲的退休年齡開始計算,平均餘命約為20年,共20年的花費在扣除掉勞保老年給付及勞退金過後,需要自行儲備的退休金其實不多,只要提早規畫、好好儲蓄與投資,一定不難達成,退休絕非是有錢人才有的專利。

迷思4》只靠勞保、勞退,退休月領1萬~2萬元即可?

亦有一派人認為退休不需要什麼錢,大概只需要1萬~2萬元的基本生活費開銷即可,並認為可以靠政府強制投保的勞保老年給付,以及雇主提撥的勞工退休金進行「佛系退休」,完全不用自提退休金儲備。

事實上,在儲備不足下就盲目退休,等於忽略了退休常見的長壽、醫療等風險,當退休後面臨到疾病、傷殘或其他突發事件需重大支出時,就無足夠的儲備資金可以應用,無米可炊的情況下,最終落入「下流老人」一途…。

迷思5》退休後就不用繼續投資?

退休規畫的最後一個迷思,就是認為退休後,就不須再繼續進行投資理財,只要靠先前所規畫的資產和現金流即可,這種想法並不正確,若退休後不再關注投資,會使退休金暴露在「市場波動」的風險之中。不了解投資、不了解市場與配置,將令投資缺乏彈性,使退休金面臨減損。

除了繼續投資外,退休後的投資觀念更該有所轉變,在退休前,投資多以攻擊型的「累積財富」為主,退休之後,應轉換為防守型的「守住財富」,並利用財富去創造退休金流。也因為由攻轉守,在投資商品的選擇上要更加保守、更加穩健。(本文摘自《人人都能學會退休月領5萬 全圖解》第1章)

《本文由Smart智富授權轉載》