-

小蜜豐點數活動

-

金Bee點數查詢

-

關於小蜜豐

- - 關於小蜜豐

- - 常見問題

- - 點數計畫使用約定條款

-

綠色行動力

- - 什麼是淨零排放?

- - 地熱發電是什麼

- - 永豐綠色金融櫃台是什麼?

- - 購買綠色能源驅動淨零永續

- - 無紙化創新金融服務

- - 綠色金融定義講解

- - 再生能源有哪些?

- - 綠電交易如何進行?

- - 企業ESG是什麼?

- - 7步驟太陽能貸款申請教學

- - RE100是什麼?

- - 儲能設備融資正夯

- - 碳盤查是什麼意思?

- - 綠色存款是什麼?

- - 休碳生活當道

-

投資理財

- - 投資績效的關鍵因素有哪些

- - 理財專家盧燕俐談布局美股

- - 定期定額/定期定股投資

- - 定期定額怎麼買?

- - 存股是什麼?

- - 理財專家盧燕俐談台股基金

- - 一文解析「FIRE致富實踐」

- - 夢想基金即刻入手

- - 開啟財富自由之路

- - 退休理財很簡單

- - 投資心法

- - 長期經營

- - 積極佈局

- - 穩健操作

-

聰明儲蓄

- - 存錢密技

- - 不想當月光族怎麼辦?

- - 現在適合買美金嗎?

- - 海外ATM提領要注意什麼

- - 線上換匯攻略

- - 外幣存款懶人包

- - 外幣定存適合我嗎?

- - 認識小資族存錢法則

- - 運用多帳戶管理法

-

精打細算

- - 新手理財攻略

- - 好債與壞債

- - 美國購物網站寄台灣教學

- - 雙幣信用卡懶人包

- - 國外購物網站教學攻略

- - 為何大家都愛用導購平台

- - 返利網回饋多是真的嗎?

- - 小坪數貸款申請指南

- - 信貸最高額度

- - 軍公教信用貸款

- - 買房租房比較優缺點分析

- - 「活理財」觀念

- - 小額信貸是什麼?

- - 轉貸流程全攻略

- - 線上貸款流程

- - 信用貸款是什麼?

- - 勤能補財

- - 薪轉戶優惠懶人包

- - 海外刷卡手續費怎麼算?

- - 信用卡回饋到哪裡

- - 信用卡現金回饋意思是什麼

- - 信用卡分期付款指南

- - 房貸也能變活水?

- - 買房出租增加被動收入

- - 小資族該如何抉擇?

- - 房貸手續費有哪些?

- - 認識房貸成數

- - 房貸寬限期是什麼?

- - 首購族懶人包

- - 首購定義條件

- - 解析薪轉意思

-

企業情報

- - 電商是什麼?

- - 企業貸款申請

- - 電商創業的秘訣

- - 創業短影音規劃

- - 創業智慧財產權

- - 企業週轉金是什麼?

- - 創業資金如何準備?

- - 企業融資管道有哪些?

- - 為何大家都用企業網銀?

- - 認識微型企業貸款申請條件

- - 微型企業貸款如何辦理?

- - 應收帳款承購如何申請?

- - 應收帳款保險是什麼?

- - 貿易融資是什麼?

- - 中小企業貸款是什麼?

-

金融趨勢

有頭期款的小資族如何抉擇

《租房vs買房》擁有頭期款的小資族該如何抉擇?

好不容易存了一筆頭期款後,租房族該選擇買房晉升有殼一族嗎?買房 vs租房的比較,始終都是民眾議論的火熱話題。隨著房價的攀升,讓許多買不起的小資族只能哀聲嘆氣,薪水上漲的程度完全跟不上房價的漲幅,這年頭,如果沒有投資,累積資產的速度確實看不到房價漲幅的車尾燈,因此也造就許多人不急著買房,反而靠著一邊租房一邊投資的方式累積資產,但對於另一方面不願意租房的人來說,他們認為繳高額的租金其實就是幫房東繳房貸,還不如選擇買房是將房貸繳給自己會划算許多,因此令人好奇的是,如果租房族本身就有投資,那是否買房真的會比租房划算呢?

所以在此篇文章,我們將站在投資理財的角度上,用投資報酬率(IRR)的概念去協助讀者評估,在目前租房的狀態下,是否要維持原狀抑或是選擇購房。

該如何使用投資報酬率來評估是否買房呢?

想要使用投資報酬率的方式計算買房還是租房比較划算,其實並不困難。只要將買房所付出的成本統計起來(頭期款以及房貸),並且讓租房的一方拿去投資,如此一來就能算出兩者最終所有的資產高低,藉此分出勝負。

因此,我們將透過以上描述的概念,計算房價在特定漲跌幅之下,租房者必須要保持多少的年化報酬率才能跟上買房者擁有的資產。

舉個例子 來說,小明目前每個月需負擔1萬元的房租,預期購入的房價為1000萬,頭期款準備200萬,採取的房貸為30年期,利率1.3%,而小明預期未來房價在30年後會增值50%,就是相當於1500萬的資產。

請問小明如果將頭期款200萬以及每個月的(房貸-房租)的差額拿去投資,小明需要投資於多少年化報酬率才能到達1500的資產?

Ans: 3.08%

假設目前的定存年化報酬率為0.8%,3.08%相當於將近四倍的報酬,想要在30年內保持3.08%的年化報酬率,不是很困難,但也不是很簡單,取決於投資者所採用的投資方式。

也就是說,如果小明本身運用資金來投資的績效勝出3.08%,在預估未來房價漲幅50%的情況底下,買房其實並不划算,他可以維持現狀租房,並且持續投資,因為藉由租房加投資所帶來的資產累積效益會比買房的好。

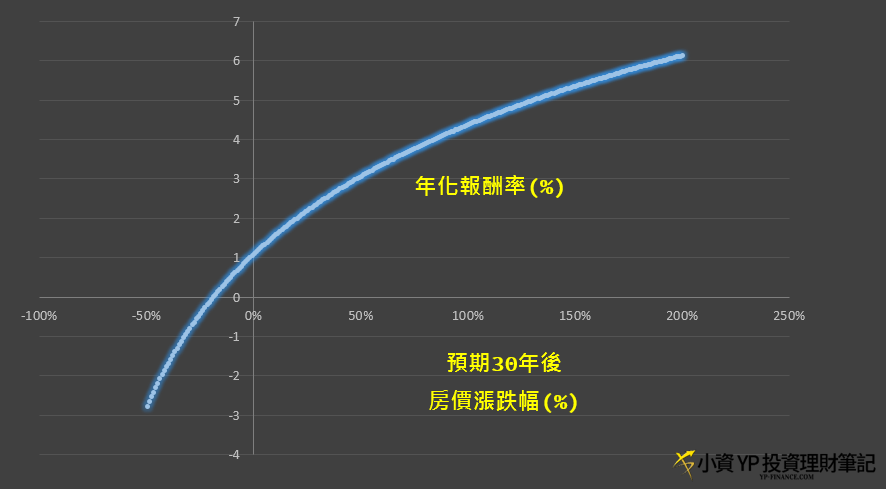

此外,如果將房價的漲跌幅從-50%到200%與年化報酬率的關係製圖,如下

不同房價漲幅底下,租屋者所需要的年化報酬率

不同房價漲幅底下,租屋者所需要的年化報酬率

值得注意的是,即便是房價沒有任何漲幅,租房者依然需要有1.12%的年化報酬率才能追上買房帶來的投資效益。

然而或許讀者會好奇,為什麼需要使用年化報酬率來當作比較的標準而不是單純計算報酬率,原因在於每一分金錢的使用時間週期是不同的,在年化報酬率的計算之下會考慮時間的因素,因此透過年化報酬率的計算才能正確比較兩種投資商品效益。

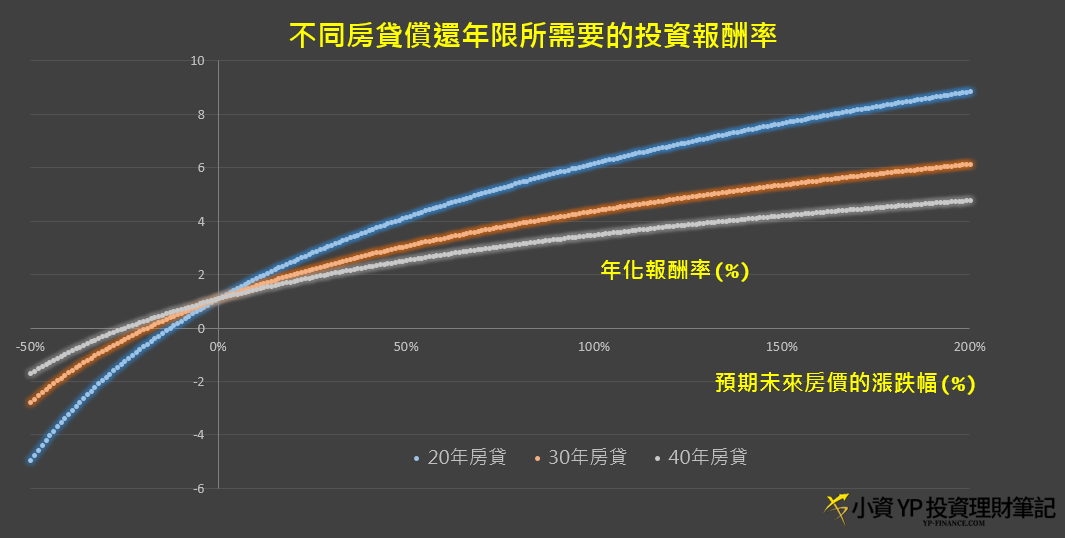

不同的房貸還款年限會影響評估買房嗎?

現在房貸的年限比以前彈性許多,最高的償還年限甚至可以高達40年,如果根據不同房貸的償還年限做比較,租房者所需要的年化報酬率又會是如何?

不同房貸償還年限,租屋者所需要的年化報酬

不同房貸償還年限,租屋者所需要的年化報酬

從上述的圖表可以看的出來,如果房貸償還的年限比較長,在相同的預期房價漲幅底下,租房所需要的年化報酬率就會越低。

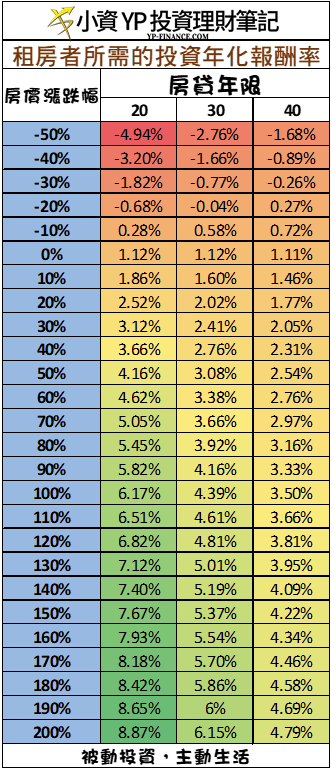

以小明目前每個月需負擔1萬元的房租,預期購入的房價為1000萬,頭期款準備200萬,利率1.3%的情況下,不同的還款年限以及預期的房價漲跌幅將如下表 所示。

不同房價漲跌幅、房貸償還年限,租屋者所需要的年化報酬率

不同房價漲跌幅、房貸償還年限,租屋者所需要的年化報酬率

結論

擁有頭期款的小資族,在《 租房 vs 買房 》究竟該如何做選擇?其實買房相較於租房所帶來的優勢就是省去的房租以及預期的未來房價的漲幅,在上述小明的例子中,我們計算買房後的房價變化所帶來的效益,得出一組年化報酬率的數字,而此涵義不僅可以代表選擇租房後自行投資所需要的年化報酬率之外,也可以把它當作是買房所帶來的年化報酬率,這是一體兩面的呈現。

儘管在上述的計算過程中我們忽略買房後所需要的稅金、維護資金以及租房的實際成長率,然而,要不要買房的考量因素肯定不會只有單純的投資面相而已,你必須仔細衡量收入與支出、思考人生計劃、評估財務狀況…等等。

但是,買房其實能帶來的另一項你所不知道好處,尤其是對於許多沒有儲蓄習慣的民眾更是重要,原因在於當房貸是一件強制性的支出後,儲蓄對他們來說就自然的學會了。

期盼此篇文章能帶給讀者在買房議題上多一個面向的思考!

《本文由小資YP投資理財筆記授權轉載》