-

小蜜豐點數活動

-

金Bee點數查詢

-

關於小蜜豐

- - 關於小蜜豐

- - 常見問題

- - 點數計畫使用約定條款

-

綠色行動力

- - 什麼是淨零排放?

- - 地熱發電是什麼

- - 永豐綠色金融櫃台是什麼?

- - 購買綠色能源驅動淨零永續

- - 無紙化創新金融服務

- - 綠色金融定義講解

- - 再生能源有哪些?

- - 綠電交易如何進行?

- - 企業ESG是什麼?

- - 7步驟太陽能貸款申請教學

- - RE100是什麼?

- - 儲能設備融資正夯

- - 碳盤查是什麼意思?

- - 綠色存款是什麼?

- - 休碳生活當道

-

投資理財

- - 投資績效的關鍵因素有哪些

- - 理財專家盧燕俐談布局美股

- - 定期定額/定期定股投資

- - 定期定額怎麼買?

- - 存股是什麼?

- - 理財專家盧燕俐談台股基金

- - 一文解析「FIRE致富實踐」

- - 夢想基金即刻入手

- - 開啟財富自由之路

- - 退休理財很簡單

- - 投資心法

- - 長期經營

- - 積極佈局

- - 穩健操作

-

聰明儲蓄

- - 存錢密技

- - 不想當月光族怎麼辦?

- - 現在適合買美金嗎?

- - 海外ATM提領要注意什麼

- - 線上換匯攻略

- - 外幣存款懶人包

- - 外幣定存適合我嗎?

- - 認識小資族存錢法則

- - 運用多帳戶管理法

-

精打細算

- - 新手理財攻略

- - 好債與壞債

- - 美國購物網站寄台灣教學

- - 雙幣信用卡懶人包

- - 國外購物網站教學攻略

- - 為何大家都愛用導購平台

- - 返利網回饋多是真的嗎?

- - 小坪數貸款申請指南

- - 信貸最高額度

- - 軍公教信用貸款

- - 買房租房比較優缺點分析

- - 「活理財」觀念

- - 小額信貸是什麼?

- - 轉貸流程全攻略

- - 線上貸款流程

- - 信用貸款是什麼?

- - 勤能補財

- - 薪轉戶優惠懶人包

- - 海外刷卡手續費怎麼算?

- - 信用卡回饋到哪裡

- - 信用卡現金回饋意思是什麼

- - 信用卡分期付款指南

- - 房貸也能變活水?

- - 買房出租增加被動收入

- - 小資族該如何抉擇?

- - 房貸手續費有哪些?

- - 認識房貸成數

- - 房貸寬限期是什麼?

- - 首購族懶人包

- - 首購定義條件

- - 解析薪轉意思

-

企業情報

- - 電商是什麼?

- - 企業貸款申請

- - 電商創業的秘訣

- - 創業短影音規劃

- - 創業智慧財產權

- - 企業週轉金是什麼?

- - 創業資金如何準備?

- - 企業融資管道有哪些?

- - 為何大家都用企業網銀?

- - 認識微型企業貸款申請條件

- - 微型企業貸款如何辦理?

- - 應收帳款承購如何申請?

- - 應收帳款保險是什麼?

- - 貿易融資是什麼?

- - 中小企業貸款是什麼?

-

金融趨勢

有房不難

Smart智富月刊第263期

資金篇》在能力範圍內買好房

3步驟做好財務規畫 輕鬆備足購屋基金

撰文:林帝佑

|

捲捲(左)& 耀耀(右) 出 生:1991年、1986年 職 業:皆為科技業 買房契機:一圓買房夢 買房時間:2020年 地點:新北市林口區 總價:830萬元 自備款:180萬元 房屋類型:大樓,2房1廳1車位 |

「我們一決定買房後,我每個月領到薪水,就會先存2萬元下來,當作購屋基金。」今年還沒滿30歲的捲捲(化名),談起買房時眼睛雪亮。她和男友耀耀(化名)在今年順利買下了人生中的第1間房子。

許多人都說,現在的房價,年輕人買不起,但為什麼他們才畢業沒多久,就買得起房,而且決定勇敢扛下長達數十年的房貸呢?「就會覺得想要有一個自己的家。」捲捲說。

原先,捲捲和耀耀與另一位朋友,3個人在台北市南港區共同承租一間公寓,每月2萬5,000元的房租由3人均分,每個人約8,333元。租屋租了1、2年,工作上軌道,日子倒也安穩,但買房這個念頭的種子,一直種在捲捲心中,她說,「那陣子剛好看到很多朋友買房,想說(我們)應該可以試試看。」於是這個買房的種子在2019年正式萌芽。

籌措資金》決定買屋後 每月各自提撥2萬元作為自備款

而在決定買房之後,第一個大難題,就是資金。捲捲和耀耀開始著手試算,想知道自己可以負擔多少房貸、多少總價的房屋。

他們兩個人在同一間公司上班,月薪都在5萬元、6萬元左右。兩人談好所有的費用、房貸等等,都是一人一半,「然後我們算一算,覺得每個人每個月最多拿1萬5,000元出來(付房貸),這樣壓力不會太大,還能夠繼續存錢。」捲捲說。

「我們什麼都上網查!」兩人異口同聲地說。原來,他們密集靠著估狗(Google)大神做功課,同時詢問已經買房的朋友,藉此設定試算房貸和房屋總價的條件。

「覺得20年期的房貸負擔壓力太大,而且反正可以提早還(房貸),或是中間都有可能賣掉,」耀耀說,所以他們以30年期的房貸、1.7%的利率試算,發現兩人每月可負擔的房貸金額,足以讓他們貸款到800多萬元,用貸款8成、自備款2成推算,大概可以買到總價1,000萬元的房子。

試算好這些條件,接著很現實的問題,就是自備款!其實兩人自從出社會後都一直有存錢的習慣,但沒有特別強烈的動力,「存下來,就是出國玩啊!」捲捲笑著說。

在決定買房時,兩人手中各自的存款都近百萬元,下定決心買房後,捲捲和耀耀每個月領到薪水,都一定會各自先提撥2萬元作為購屋基金,剩下的支付房租及生活費等,如果有結餘也一樣存起來;此外,如果有獎金,兩人也說好,「起碼存下來一半,剩下的一半才能用來出國或買想要的東西。」

「我們以最笨的方法存錢!」耀耀說,因為兩人對於股票、基金等金融商品都不熟悉,所以儲蓄都是放在活存或定存。

財務上有共識,也做了資金規畫、有總價預算等目標,於是兩人在2019年過完年後開始物色房子。

抉擇地點》請調公司分部 搬至可負擔房價區

下一個問題便是決定購屋地點,他們很有默契,兩人都希望住家能離上班的地點近。當時,兩人都在台北市內湖區的分公司上班,所以先看了南港區租屋處及內湖區公司附近的物件。

「但是南港跟內湖都太貴了⋯⋯雖然我們一開始也有考慮,但上網查一查,覺得要嘛太舊、要嘛太貴(所以都不考慮)。」耀耀舉例,像是他們租的老公寓還要賣2,000萬元以上。兩人靈機一動,想到公司有「請調」的機制,而公司在新北市林口區等地也都有分部,所以捲捲和耀耀便以公司有分部的區域為主要看房的目標。

兩人先是在網上搜尋條件適宜的物件,如果看到喜歡的房子,便打電話去約房仲實地看屋。

積極看屋》看了30多間後 才找到中意物件

「看了很多間,就更知道自己要什麼!」捲捲和耀耀前前後後看了30多間房,最後決定買下這間位於林口區「一進來就是大面窗戶,又是正方形(格局)」的物件。

房屋為2房1廳,共25.2坪,加1個車位。屋主原先開價930萬元,兩人利用實價登錄系統(詳見Tips)、免費的網站等,查詢同一個社區的房價,最終以約每坪27萬3,000元成交,加上車位140萬元,總價共830萬元。

Tips_使用實價登錄小技巧

在利用實價登錄做功課,查詢欲購買社區的行情時,應參考最近1年的成交案例,太舊的案例已不具參考價值。購屋族可以用同社區「最低」的行情作為基準,再依照不同樓層、坪數大小、有無裝潢等進行加減價,通常樓層愈高、坪數愈小單價都會較高。此外,也要注意車位的價格是否有拆算。

回憶起看房子的過程,「好累喔!人家不是說早上要看、晚上也要看嗎?」捲捲說,他們週末的約會行程就是看屋,但是過程中遇到很多有趣的事情,譬如發現很多房仲都說「這是媽媽買給小孩,但小孩不想住」的投資客物件,或是到了晚上,明明只有1、2間房屋有亮燈,但是房仲卻說這個社區入住率有7、8成等等,談起看屋趣事,兩人笑得很開心。

他們也遇到一個很有耐心的房仲,教他們一些看屋的細節,還有速算手中現金是否能負擔房價,「他教我們直接總價乘以0.23(倍),因為2成是自備款、剩下是仲介費、代書費等。後來我們看屋都直接先乘0.23(倍),就知道起碼大概要拿多少錢出來。」耀耀說,「不過我們後來沒跟他成交(房屋),」兩人哈哈大笑。

確定要買林口區的這間房子後,兩人都向公司請調至林口區的分公司上班。恰好,分公司也在此時釋出一個職缺,於是捲捲順利地調至分公司工作,每天上班只要搭公車、轉公司的交通車,30分鐘內可到達公司;耀耀則還在等待分公司釋出職缺,目前坐客運或偶爾開車去內湖區上班。

在今年購屋、正式付款前,兩人的存款都已經突破百萬元,他們各自拿出90萬元作為自備款,「雖然存款水位降很低,但心裡很踏實。」捲捲說。

找銀行申辦房屋貸款的過程中,兩人也積極尋找最優的方案,「我們幾乎所有銀行都打電話問過一輪!發現有些銀行會因為坪數或地區而無法貸款到8成。」最後在代書的幫助下,他們以利率1.6%左右、貸款到接近房屋總價的8成、650萬元,每個月房貸,兩人共負擔約2萬3,000元,房屋則登記為共同持分。而在央行3月降息後,他們目前房貸利率降至1.3%左右。

圓了買房夢,兩人也不忘回歸現實,理性地談了退場機制,「我們曾經聊過,萬一分手怎麼辦?就想說,(房子)賣掉,(拿回來的錢)一人一半啊!」買房的種子萌芽後,雖然過程中面對了很多難關,但所幸,兩人願意一起規畫、研究、存錢和找房,最終讓這顆買房的種子順利開花、結果。

購屋難題:如何試算買得起總價多高的房屋?

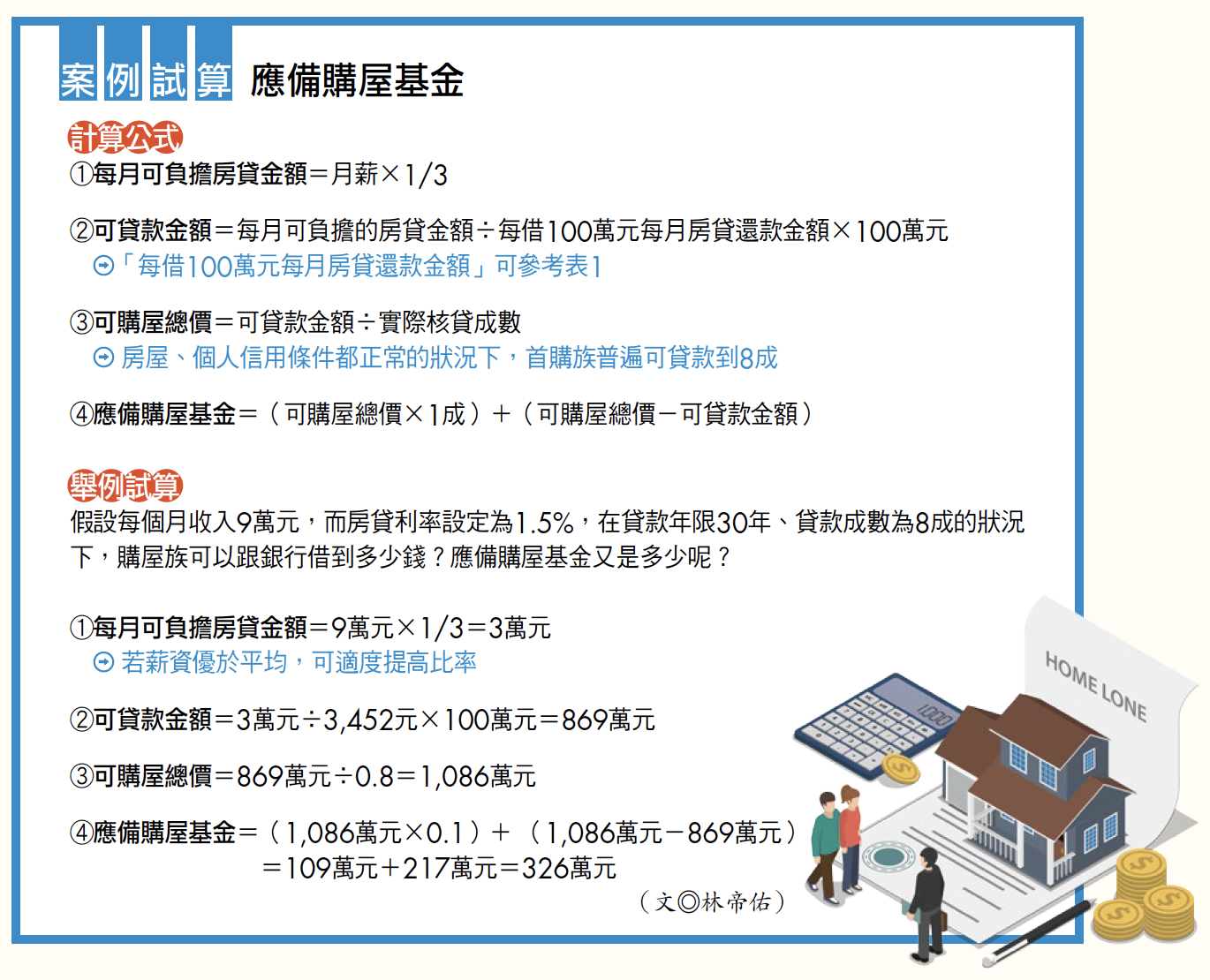

對於首購族來說,財務規畫是買房最大的問題之一,不知道要準備多少錢,也不知道該怎麼盤點相關預算。捲捲和耀耀善用網路免費資源、詢問朋友,找到財務規畫的方式。而一般人其實可以依照下列3個步驟來進行規畫:

步驟1》計算每月可負擔房貸

首先,計算每個月可以負擔的房貸金額,國際認證理財規畫顧問(CFP)黃正勳建議,不論單身或是2個人一起打拼,建議每個月房貸負擔不要超過月薪的1/3,剩下的薪水,才可以支應生活費和其他理財目標。

但如果薪資優於平均水準,每個月扣除1/3的房貸和其他費用後,還有不少結餘,此時,房貸占月薪的比率可以適度增加一些。

譬如2個人月薪加總有12萬元,倘若以1/3來看,房貸預算為4萬元,剩下8萬元用來因應生活費和其他開銷綽綽有餘。此時,可以提升每月用來負擔房貸的預算,譬如變成每個月可以提撥5萬元作為房貸支出,不必侷限在「房貸不要超過月薪1/3」的原則。

不過,黃正勳也提醒,買房子不是只有房屋貸款而已,在買房之後,購屋族必須要考慮「養房費」,譬如管理費、水電費、每年的房屋稅和地價稅,甚至是房貸利率是否會調升等問題,在進行每月薪資規畫時,都應一併考量。

如果打算用年終或是三節獎金來彌補部分養房費,也要記得把財務的規畫做全盤檢討,千萬不要「同一份獎金,卻想重複利用」。

步驟2》推算可負擔的購屋總價

計算出每個月可以負擔的房貸金額後,下一個步驟就是推算可負擔的購屋總價。

推算前,要先設定幾個條件:貸款成數、貸款利率和貸款年限。可依照自身的條件設定上述3個數字,如果不知道怎麼設定,全國不動產總經理藍怡婷說,可以參考目前實務上常見的首購狀況:

①貸款成數:目前首購族普遍都能貸款到8成左右,若不是首購族,則落在7成上下。

②貸款利率:目前貸款利率落在1.5%左右。

③貸款年限:常見為20年或30年期。

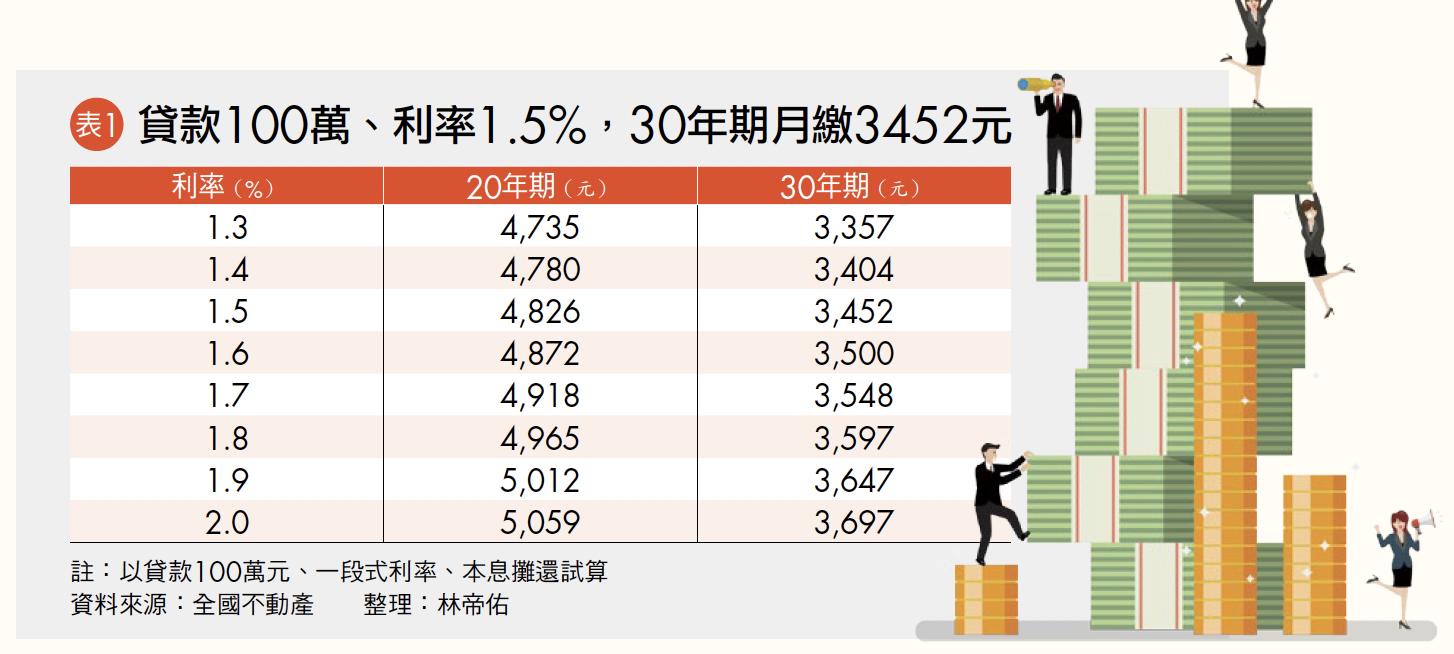

不同貸款年限會影響到每個月還款的金額(詳見表1),譬如同樣貸款100萬元,在貸款利率1.5%、本息攤還的狀況下,貸款20年,每個月應償還4,826元,若改為貸款30年,每個月應償還3,452元。

接著來推算可負擔的購屋總價,假設每個月可以拿出3萬元來支付房貸,而房貸利率設定為1.5%,在貸款年限20年的狀況下,購屋族可以跟銀行借到約622萬元;貸款年限30年則可以借到869萬元。假設貸款成數為8成,則分別可以買到778萬元或1,086萬元的物件。

步驟3》先存再花以備購屋基金

推算出可負擔的購屋總價之後,接著要準備自備款,也就是房屋貸款金額與實際購屋的價格差距,假設用上述的案例來看,選擇30年期的房貸,總價為1,086萬元,貸款869萬元、自備款為217萬元。

然而,購屋時會有一些相關的稅費或是裝潢、採購家具的開支等,所以藍怡婷建議,除了自備款,最好也再多籌措房屋總價約1成的資金以因應其他費用,例如總價若為1,086萬元,建議可以準備至326萬元,或是取一個整數300萬元,即總價約3成作為購屋基金。

那麼,該怎麼準備?在過程中,這筆錢又該放在哪裡呢?黃正勳表示,這得回歸到理財的核心,不論是否因為買房而要存錢,若想壯大資產,最簡單的是善用富人公式進行儲蓄,即每個月領到薪水之後「先存再花」。

另外,假設希望減輕購屋負擔,可以參考下列2個方式:

①以時間換取空間:永慶房屋業管部資深經理謝志傑表示,若購屋條件能在蛋白區被滿足,那麼不妨退而求其次,以「時間換取空間」,用多一點通勤時間買到屬於自己的房子。

譬如想買在捷運站附近,便可留意捷運線的末端站,或是再辛苦一點,選擇離捷運站稍遠的住家位置,考慮以公車、腳踏車等方式來回住家與捷運站等。若蛋白區生活機能稍嫌不足,也可思考能否依賴鄰近區域的機能來補足。

②選擇較長年期的房貸:同樣的貸款金額、貸款利率,但不同的貸款年限,每個月要還款的金額就會有差距,藍怡婷表示,很多人認為房貸年限愈長、付出的貸款利息愈多,因此都選擇較短年期的房貸。「確實如此,但首購族不要忽略了現金流、機會成本、提早換屋等狀況。」

因為較長年期的貸款,每月還款金額較低,首購族可保有較寬裕的現金流,且可善用現今低利率的環境,將現金拿去投資,當投資報酬率大於房貸利率就能賺到利差。再者,首購族可能換屋或提前還款,實際上利息的差異並不如想像中大。故選擇較長年期的房貸,透過完善的資金規畫也能降低購屋負擔。

|

共同出資應採「共同登記」方式,避免對方擅自售屋 台灣不動產物權採登記主義,也就是說,即便房屋由雙方共同出資負擔,但若登記名義人欲售屋,也不需經對方同意即可處分不動產。 因此,全國不動產特約律師林明正建議,一定要採取「共同登記」的方式,並要求地政士在協助申報建物及土地所有權人登記時,載明持分比率。假設雙方出資各半,就登記各自擁有1/2的所有權,未來售屋就必須經過全部的共同持有人同意。 不過要注意《土地法》第34條之1的規定,永慶房屋業管部資深經理謝志傑補充,若不動產所有權超過2/3,則該所有權人有權利自行處分不動產。因此情侶合資購屋,應避免一方持有權利範圍超過2/3,以免產生未經對方同意擅自賣屋的糾紛。(文◎林帝佑) |

《本文由Smart智富授權轉載》