長期投資是什麼?掌握複利效應,替自己打造穩健成長的財富曲線

講到長期投資,股神巴菲特無疑是最經典的代表人物。他直白的發言和每年的致波克夏股東信總是引起投資人熱烈的討論,而講到他的投資理念時,往往都會得出一個結論:真正拉開財富差距的關鍵,不是進場時機,而是願不願意長期持有。如果你也希望讓資產穩定放大,而不是每天盯盤提心吊膽,那麼接下來的內容,你一定要看完

為什麼選擇長期投資?先認識3大核心優勢

在投資方式百百種的情況下,為什麼越來越多投資人選擇長期投資?關鍵就在於,它同時兼顧「成長性」與「穩定度」,特別適合需要平衡工作、家庭與理財規劃的投資人。

複利效應:時間是你的最佳盟友

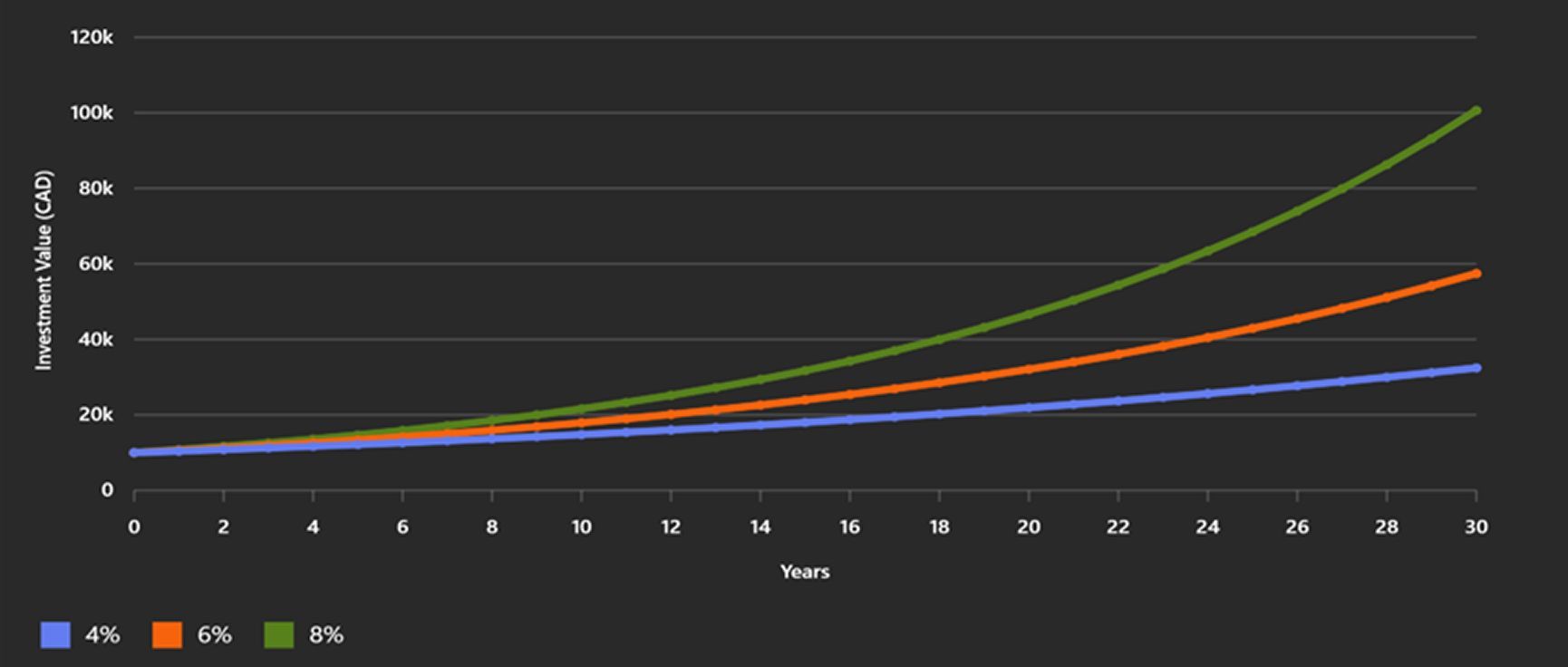

複利的本質,就是所謂的「利滾利」。除了原本投入的本金會增長,前一期累積的報酬也會繼續參與成長,形成雪球效應。舉例來說,假設年化報酬率為6%,持續投資30年,最終成果可能是10年投資成果的數倍以上。差距不是來自投入金額,而是來自「時間」本身。

減少市場波動風險:不用天天盯盤,也能參與市場成長

短期市場充滿不確定性,漲跌往往受到利率、政策、地緣政治與市場情緒影響。但長期投資的重點不是「抓低點、逃高點」,而是參與整體經濟成長的長線趨勢。拉長時間來看,市場的短期震盪會被逐漸攤平,投資人也能避免因恐慌賣出、錯過反彈的情況。

穩健累積財富:分散配置,比單押更重要

長期投資的關鍵精神之一,就是「不要把所有雞蛋放在同一個籃子裡」。 透過股票、債券、ETF等多元資產分散配置,可以降低單一產業或市場劇烈波動帶來的衝擊,讓整體資產走勢更平穩。

適合長期投資的工具有哪些?新手也能輕鬆開始

不是只有專業投資人才能做長期投資,現在市面上已有不少操作門檻低、透明度高的投資工具,讓沒有時間盯盤、也不熟投資理論的上班族,能夠用簡單方式展開長期投資計畫。以下是3大新手友善的投資選項:

✔️ 成長型股票

成長型股票通常來自具有創新力、競爭優勢或高度擴張潛力的公司,例如:科技、生技、綠能等產業。這類股票雖然短期波動較大,但若企業持續成長,其股價與營收往往會隨時間上升,適合願意長期持有並承擔一定風險的投資人。挑選前可觀察企業的營收成長率、產業趨勢與經營團隊表現,也可參考財經媒體或專業平台的分析報告。

✔️ ETF / 指數基金

ETF(Exchange Traded Fund,交易型基金)或指數基金,是追蹤特定指數(如台灣加權指數、美國標普500等)的投資工具。這類商品通常涵蓋數十甚至上百檔股票,具備分散風險、手續費低、透明度高等優點,是長期投資的經典選擇。

💰 延伸閱讀: 從新手到穩健投資人!一篇看懂ETF投資組合怎麼配最安心

✔️ 債券型基金

債券型基金主要投資於政府、公營事業或企業債券,透過收取利息提供穩定現金流。它的波動通常比股票小,有助於在市場震盪時平衡投資組合的整體風險,適合偏好穩健型策略、或想保留資金彈性者。建議搭配成長型資產,達到報酬與風險的最佳平衡,實現穩定增值的長期理財規劃。

💰 延伸閱讀:

投資工具介紹-什麼是基金?

投資工具介紹-什麼是債券?

想建立長期投資策略,掌握3關鍵步驟就夠了

打造穩健財富不靠短線暴衝,而是靠時間與策略的積累。對多數投資人來說,長期投資策略是通往財務自由最實用的一條路。那麼,該從哪裡開始?其實只要掌握目標步驟,就能有系統地建立屬於自己的長期投資藍圖!

STEP1. 設定明確的投資目標

長期投資不是漫無目的地「放著不管」,而是要有明確的財務方向。你想達成什麼目標?是為了退休生活、孩子的教育基金,還是單純想累積資產?先釐清目標,接著設定實現目標的時間範圍(像是10年後存到500萬),就能讓後續的資產配置與投資策略更有依據。

STEP2. 擬定資產配置比例

每個人對風險的忍受程度不同,資產配置應該依據個人屬性(年齡、收入、理財經驗)量身打造。例如:風險承受度高者可提高股票比例;偏保守者則可增加債券與現金比重。透過配置股票、債券、現金等資產類別,讓投資組合更平衡、波動更可控。

STEP3. 定期檢視與再平衡

投資市場天天在變,人也會隨時間有不同需求與想法。因此,即使是長期投資,也需要定期(建議每半年至一年)檢視投資組合狀況,看看是否還符合當初的目標與風險偏好。

當某些資產因報酬而比重偏高、或市場出現明顯變化時,就該進行「再平衡」(Rebalancing)調整,把資產比重拉回設定的比例,以維持長期策略的穩定性與紀律。

永豐ibrAin:智慧掌握長期投資的時間價值

在長期投資的道路上,最難的從來不是選股或抓波段,而是堅持與紀律。面對市場起伏與情緒波動,想讓資產穩健成長,你需要的不只是耐心,還需要一位能夠理性陪伴、主動管理的「智慧夥伴」。這就是永豐銀行推出的智能理財顧問——ibrAin。

透過結合先進演算法與實時市場趨勢,永豐ibrAin不只是投資工具,更是為你量身打造的財務策略師。它不僅幫你做資產配置,更能隨時監控市場變動,讓你不必每天盯盤,也能讓資產穩健前進。

✅ 精準配置資產,從一開始就走對方向

根據你的風險承受度、財務目標(如退休、教育金、財富累積等)與資金規模,ibrAin會量身提供資產配置建議,幫助你打造分散又有效率的投資組合。

✅ 動態調整策略,主動再平衡更安心

市場總是充滿不確定,但長期投資不代表放著不管。ibrAin會根據市場波動與你設定的投資目標,主動進行資產再平衡,協助你維持原定配置比例,避免因市場單一趨勢而偏離方向。

✅ 長期績效追蹤,數據化讓你看得見成效

每一次調整與報酬,ibrAin都會透過清楚易懂的數據報告呈現,讓你對資產變化一目了然。不只是看餘額漲跌,更讓你理解「為什麼會這樣」「下一步該怎麼做」,真正掌握自己的財務主導權。

永豐ibrAin 3大核心亮點

功能亮點 | 說明 |

自動化投資顧問 | 採用獨家演算法排除人為情緒干擾,避免追高殺低 |

多元投資標的 | 涵蓋全球股票、債券、ETF,打造完整配置組合 |

透明收費、低門檻 | 無高額手續費或隱藏成本,讓投資更輕鬆開始 |

投資市場本就會有恐慌、會有起伏,也不可能永遠一帆風順。真正拉開差距的,是能在波動中,依然願意堅持自己的長期投資策略。透過長期持有與複利累積,我們不是為了追求暴富,而是讓資產隨著時間,一步步站穩、放大。

而永豐ibrAin,正是能陪你一起走過市場循環、共同打造長期穩健投資計畫的好夥伴。現在就點選立即試算,用數據和智慧為你的未來加值,替自己的夢想訂下一個可實現的期限吧!

登入

登入