債劵ETF和股票ETF是什麼?比較優缺點與投資債券、股票之差異

ETF是什麼?買債券ETF和買債券差在哪?目前在臺灣掛牌交易的ETF有非常多種類,本篇將以最常見的股票ETF與債券ETF去做介紹,也會提供挑選債券ETF須考量的8個建議,最後說明永豐ibrAin選擇債券ETF和股票ETF的主要原因。若您想開始投資,卻對ETF仍不太熟悉,相信以下說明能讓您更了解,和我們一同踏上理財之路!

ETF是什麼?和投資股票差在哪?有哪些種類?

事實上,買一檔股票只能投資一家公司,但股票又具備高報酬、高風險特性,除非有過人的選股能力,不然投資股票就等同於孤注一擲,其結果不是大好就是大壞。相信大家都聽過:「不要把雞蛋放在同一個籃子裡!」,而ETF就是有效實踐分散投資的最簡單工具。

投資股票ETF等同於買進股票ETF所追蹤的股票指數,可妥善分散風險,因此投資股票ETF,不用花心思去研究要投資哪檔股票,而是只要選擇想投資的市場,用小金額就可以輕鬆達到分散投資的目的。且ETF分為多種類型,例如:

✔ 股票ETF

追蹤股票指數,如S&P 500。

✔債券ETF

追蹤債券指數,如美國公債。

✔產業ETF

專注於特定行業,如:科技或醫療。

✔特殊主題ETF

如:ESG(環境、社會及公司治理)。

延伸閱讀📌 ETF有哪些種類?

投資股票ETF的優勢是什麼?

想了解投資股票ETF的優勢,從巴菲特過去曾提出的挑戰即可得知...

2006年,巴菲特公開提出一項挑戰,他表示:「在10年內,S&P 500指數基金的表現將超越避險基金的投資組合」。一直到2007年,才有Protégé Partners的Ted Seides出面願意接受這項挑戰。當時Ted Seides透過5種不同策略的避險基金組成一個投資組合,並且認為他將可以輕易打敗巴菲特。

但在2008年1月1日~2017年12月31日的期間內,巴菲特的S&P 500指數基金上漲125.8%;避險基金組合僅上漲36.3%。當中避險基金的獲利還有60%被費用給吃掉,而且就算不計避險基金的費用,避險基金的表現也是輸給S&P 500指數基金,故藉由以上可知:

- 每個經理人都想打敗指數,但是長期來說,要打敗指數是非常困難的。

- 買進低成本的指數基金是最簡單卻也最有效的方式。

債劵ETF是什麼?比較優缺點與投資債券之差異

債券ETF簡單來說就是追蹤債券指數表現的ETF。用小錢就可以透過ETF買入一籃子的債券。以目前規模最大的AGG(iShares Core U.S. Aggregate Bond ETF)為例,用110美元左右的價位就可以一次買進超過7000檔的債券標的。

且依據投資標的的不同,債券ETF可以區分為公債ETF、投資等級債ETF、高收益債ETF等等,也可以依據投資地區或存續期間的不同進行區分。

債券型ETF優缺點

- 優點:投資門檻低,適合小額資金投資人、能快速分散風險。

- 缺點:費用結構可能影響長期報酬。

綜合上述優缺點,可得出較適合債券ETF的投資者,為追求穩健收益、期望分散風險,且無法直接購買債券的投資人。

投資債券跟投資債券ETF的差別

最直觀的影響是「申購門檻的不同」。因為直接購買債券,需要投入的金額較大;但投資債券ETF就不同了,由於ETF也是基金的一種,可以用小金額就買入債券的資產,也同時達到分散標的的目的。

債券ETF推薦怎麼挑?比較殖利率與流動性很重要

如欲挑選債券ETF,可多加考量以下這8個要點:

1. 確認投資目標

例如:追求穩定現金流或資本增值。

2. 費用結構

了解ETF的管理費與隱藏成本。

3. 追蹤標的選擇

根據投資目標選擇短期或長期債券。

4. 債券種類

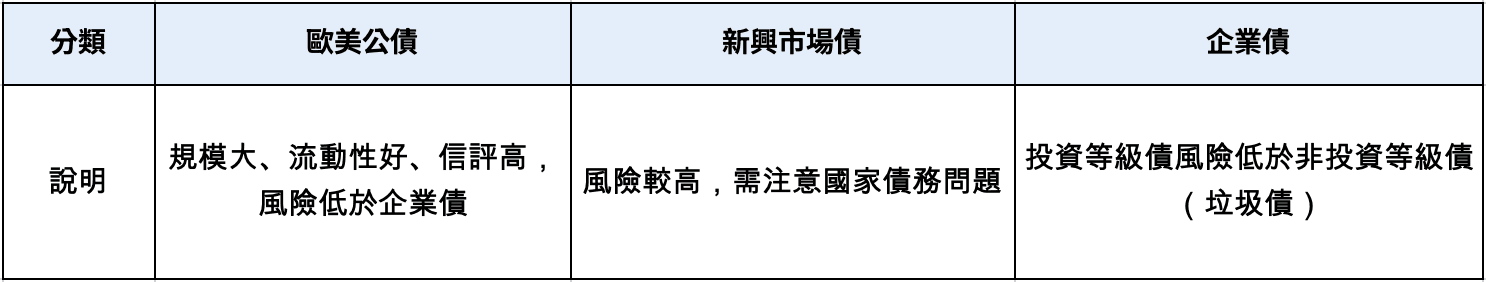

債券依違約風險可分為以下3種:

5. 信用評等

各發行債券機構的償債能力不相同,故需要第三方單位來對各種證券或企業、機構本身進行評等,用以評斷履約或違約的可能性。幾家較知名的信用評等機構包括:穆迪(Moody's)、標準普爾(Standard & Poor's,又稱S&P)和惠譽(Fitch)。這些機構會考量發債公司的營運能力、負債狀況等因素進行評等,其結果在市場上有很高的參考價值。

而根據標準,債券信用評等分為投資等級債券(BBB-或Baa3以上)與非投資等級債券(BB+或Ba1以下),後者又被稱「垃圾債券」或「高收益債」,一般情況下,信評愈低,收益率愈高。不同信評的債券適合追求不同目標的投資人,信用評等高者違約風險低,價格通常較高,有利於長期領息,適合穩健型投資人。反之非投資等級債殖利率高,但需承擔較高風險,所以價格通常偏低,適合追求價差收入的投資人。

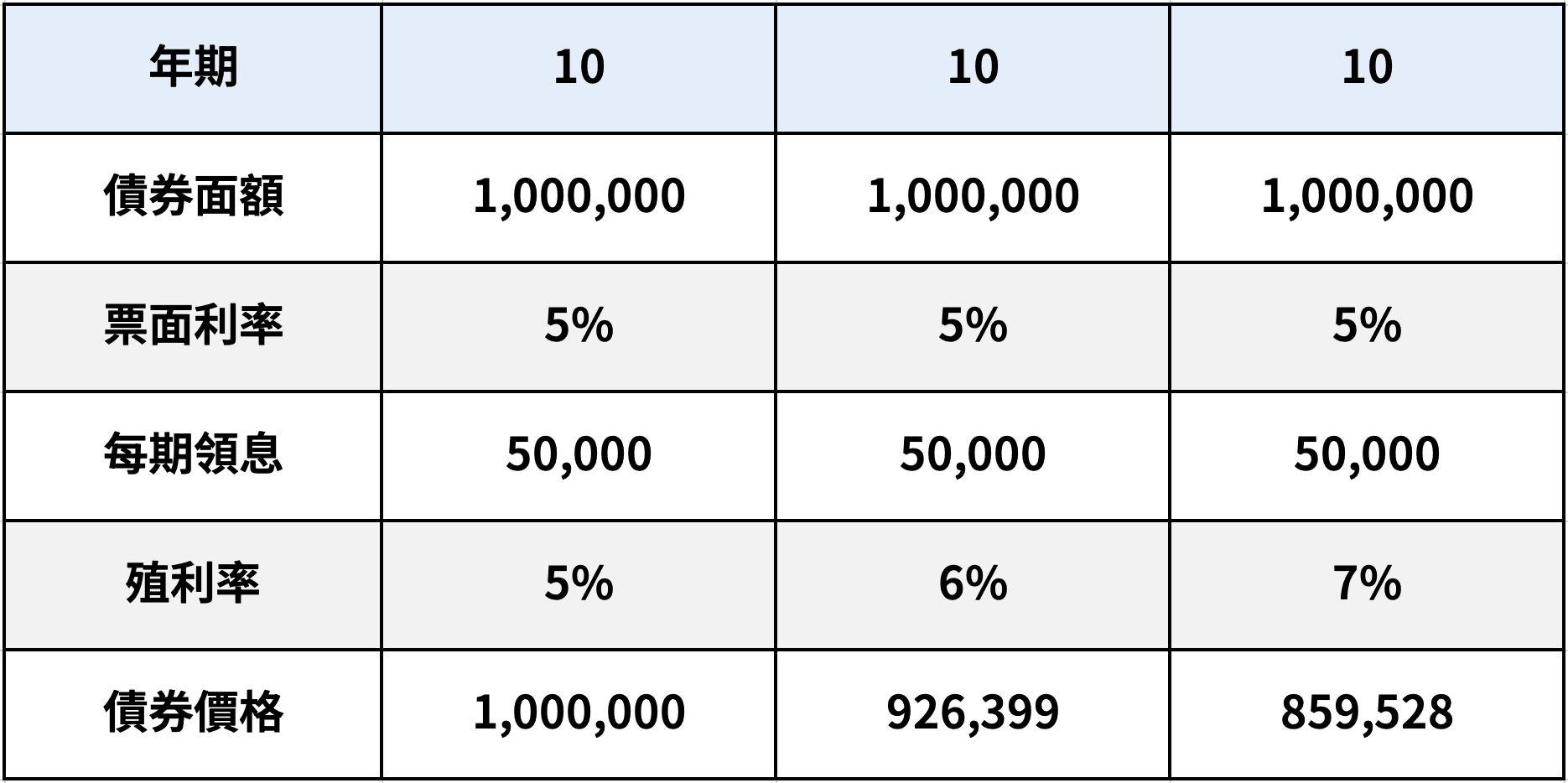

6. 殖利率與債券價格關係

殖利率與債券價格呈反向關係:殖利率越高、價格越低;殖利率低、價格越高。公式為:

『到期領取面額折現(以殖利率)+每期現金流折現(以殖利率)』

以下舉相同條件但殖利率不同的債券進行比較,可以看到相同條件的債券殖利率越高,價格則越低:

7. 存續期間 (Duration)

存續期間可以簡單理解為:當利率變動時,對債券價格的影響程度;存續期間越長,債券價格受影響幅度越大。

8. 規模與流動性

只要提到交易,就離不開規模與流動性的風險。規模簡單來說就是受歡迎的程度,而流動性則可以簡單理解為:有人願意買,才能把資產賣掉;有人願意賣,才能順利買進資產。

為什麼永豐ibrAin選擇債券ETF和股票ETF?

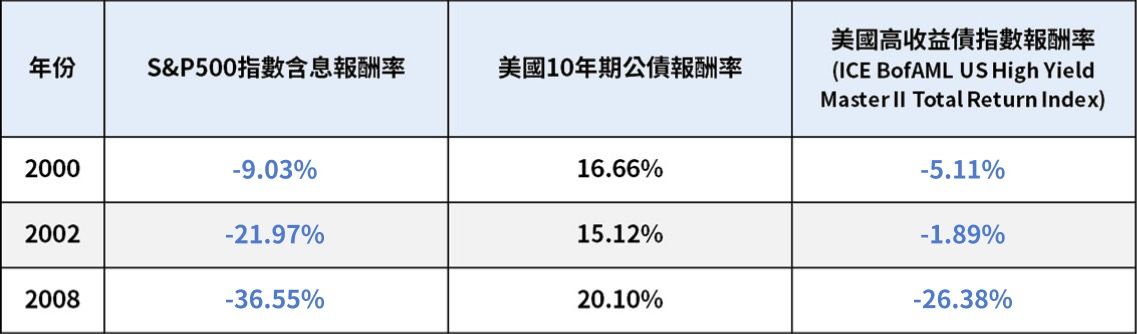

在投資配置上,如果選取的資產之間為高度正相關時,資產比較容易發生齊漲齊跌的現象,沒有辦法有效分散風險。而永豐ibrAin會依據投資人當下的狀況,提供不同的配置比例建議,並投資在股票ETF與公債ETF上。例如:當投資人需要積極時,永豐ibrAin便會建議提高股票ETF配置;反之當需要保守時,就會提高公債ETF配置。

因此假若僅剩一年到期,投資目標是100萬,而現在的資產有99萬,此時雖然將主要的投資放在防禦性資產債券上,但如果選擇的標的是高收益債,因為其與股票仍呈現不小的正相關,故是無法有效分散風險的。如果以2000年、2002年、2008年幾次市場大跌的情況分析,公債事實上才能提高良好的分散風險效果。

詳細數據可參考下表關於「美國10年期公債」與「美國高收益債」在股市下跌時的表現比較:

了解ETF是什麼後,若想即刻開始理財,歡迎到官網進行投資試算,不用一分鐘就能獲得專屬投資計畫,讓永豐ibrAin幫您找出最佳投資配置!

延伸閱讀📌 債劵ETF和股票ETF是什麼?比較優缺點與投資債券、股票之差異

延伸閱讀📌 ETF是什麼?解析ETF怎麼買,新手也能購買的ETF推薦

延伸閱讀📌 理財機器人是什麼?一篇比較智能理財優缺點與分析3大功能

延伸閱讀📌 ETF有哪些種類

登入

登入